スマホで確定申告

第2回「ID・パスワード方式で提出」編

「ID・パスワード方式」によるe-Taxの申告手順をガッツリ説明

2020年3月17日 07:00

所得税などの申告期限の1カ月延長で、たっぷり時間のある今年の確定申告。来年以降の作業効率アップのため申告方法の見直しをするチャンスだ。話題の“スマホで確定申告”を紹介するプチ連載、第1回は「書面で提出」する申告手順を説明したので、第2回は「ID・パスワード方式」によるe-Taxの申告手順をガッツリ説明しよう。

“スマホで確定申告”が劇的に進化

昨年、2019年からスマートフォン専用画面による確定申告がスタートし“スマホで確定申告”と話題となった。その内容は昨年の記事で紹介しているが、2020年は“スマホで確定申告”が大幅にリニューアルし劇的に進化した。

昨年はできることが限定され、給与所得のみ(=サラリーマン)。1つの会社に勤め、年末調整済み。申告できるのは平成30年分の医療費控除、寄附金控除(ふるさと納税等)だけだった。今年、2020年は給与所得だけでなく、公的年金、雑所得、一時所得にも対応、2カ所以上から給与をもらっている人や副業で稼いでる人、年末調整をしなかった人にも対応している。所得控除は「全ての所得控除」に対応となった。

さらに、提出方法がマイナンバーカード方式のe-Taxに対応。これにより書面提出、ID・パスワード方式、マイナンバーカード方式から申告方法が選べるようになった。

書面提出かe-Taxか、提出方法で操作が異なる

提出方法が今年は以下の3つから選択でき、それぞれ操作手順が異なる。

①書面

②e-Tax(ID・パスワード方式)

③e-Tax(マイナンバーカード方式)

簡単に説明すると、①の書面による提出は、入力作業後に出力される確定申告書のPDFを印刷して管轄の税務署に郵送・持参する。②のe-Tax(ID・パスワード方式)は、税務署に行って「ID・パスワード」を発行してもらい、取得したID=利用者識別番号とパスワードを使ってe-Taxで申告する。昨年、筆者がID・パスワードの手続きをした様子はこちらの記事でご確認いただきたい。

③のe-Tax(マイナンバーカード方式)は、マイナンバーカードを持っている人が対象。令和2年1月のマイナンバーカードの人口に対する交付枚数率は15%。加えてマイナンバーカードが読み取れるスマートフォンも機種が限定されているので、e-Tax(マイナンバーカード方式)で提出できるのは一部の人に限られそうだ。

「スマホで確定申告」記事一覧

“スマホで確定申告”の全体の流れはA:提出方法の選択、B:所得の入力、C:控除の入力、D:出力・提出の4ステップ。各ステップの概要は以下のとおり。

[A:提出方法の選択]→書面提出、e-Taxなどの選択

[B:所得の入力]→給与所得、公的年金所得、雑所得などの入力

[C:控除の入力]→医療費控除、寄附金控除、配偶者控除などの入力

[D:出力・提出]→PDF出力し書面提出、e-Taxで送信など

AとDは確定申告書の提出方法によって操作が異なってくる。第2回は「②e-Tax(ID・パスワード方式)」による提出を、以下の事例を想定して手順を紹介しよう。

・スマホと使って申告書をID・パスワード方式によるe-Taxで提出する

・サラリーマンが本業と別に原稿料を雑所得として申告する

・iDeCo(確定拠出年金)の控除を申告する

[A:提出方法の選択]

操作をしてみよう。「国税庁 確定申告書作成コーナー」を開くと、パソコンとスマートフォン、それぞれ異なる画面が開く。

スマホ画面の最初に「消費税、贈与税、収支内訳書、青色決算書はパソコンへ」とあるように、個人事業主の確定申告にスマートフォンは対応していない。

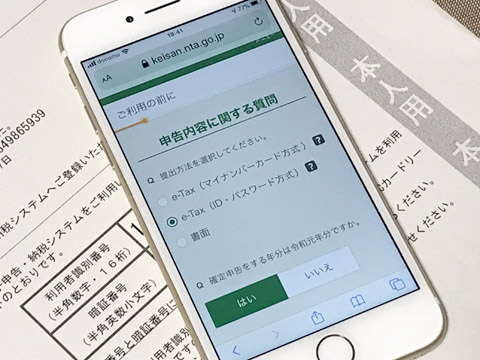

[A:提出方法の選択]で「②e-Tax(ID・パスワード方式)」を選択する手順

まずは[作成開始]をタップ。

提出方法の選択画面で[e-Tax(ID・パスワード方式)]を選択。画面が下に広がるので「確定申告をする年分は令和元年分ですか。」と問われるので[はい]をタップ。

質問に答えると、画面が次々と下に広がるので、ここからは該当する画面だけ表示する。「申告する収入を選択してください。」の質問に対し[給与]と[雑(その他)]にチェックを付けて[確定]をタップ。

住宅に関する控除、外国税額控除に関する質問は[いいえ]を選択し[次へ]をタップ。

「利用規約の確認」の画面で[同意して次へ]をタップ。

ここで税務署でもらった「利用者識別番号等の通知」を用意しよう。「利用者識別番号=ID」と「暗証番号=パスワード」が記載されている。

「利用者識別番号と「暗証番号」を入力し[次へ]。

税務署で登録した情報が呼び出される。氏名、性別、生年月日、職業、屋号、住所、電話、提出先税務署、申告の種類(青色・白色)などが表示される。誤りがなければ[次へ]をタップ。

誤り、記載漏れがあるとエラーが表示されるので、下段の[編集]をタップして色表示されたエラー部分を修正しよう。

これで[A:提出方法の選択]で「e-Tax(ID・パスワード方式)」を選択する作業(+α)の操作は完了。[B:所得の入力]となる。

[B:所得の入力]でサラリーマンが副業で原稿料収入(雑所得)があるケース

事例はサラリーマンが副業で原稿を書いて、その収入を雑所得として申告。控除はiDeCo(確定拠出年金)を申告するケースだ。iDeCoは年末調整で申告すれば確定申告は不要だ。大学生の子の国民年金なども同様に年末調整で申告できるが、ここでは「年末調整し忘れた」くらいのゆるい設定でiDeCoを確定申告してみたい。年末調整後から年末までに「年払いの生命保険に加入した」「結婚して配偶者が増えた」などのケースも確定申告をすれば税金が還付される可能性がある。

第1回の「①書面」による提出と重複する部分は、少し割愛しながら進めたい。まずはサラリーマンの本業部分、源泉徴収票の入力から始めよう。[給与所得 収入金額]をタップ。

上段の「年末調整済み源泉徴収票」の[+]をタップ。

源泉徴収票の入力画面が開く。

源泉徴収票のサンプルは「源泉徴収票の見方」の記事で使用したものを例としたい。入力画面の主要な欄のアルファベットを源泉徴収票に記入したので、参考にしていただきたい。

自分に該当する控除を入力し、支払者の住所、名称を記入したら[入力内容の確認]をタップして完了だ。

次は副業の原稿料を入力するので[雑(その他)所得]をタップしよう。

雑(その他)所得の入力画面の[+]をタップ。

入力画面が開き、種目、収入、経費、源泉徴収税額などを入力する。

種目は個人年金、原稿料、講演料、印税、放送出演料、仮想通貨、その他が選択肢として用意されている。

原稿料などの報酬は支払い段階で源泉徴収されるので、出版社などから送られてくる支払調書を見て入力しよう。

これで給与所得と雑所得の入力が完了、合算された所得金額の合計が下段に表示される。

[C:控除の入力]でiDeCo(確定拠出年金)の控除を申告

次は控除の入力。支出に関する控除には雑損控除、医療費控除、小規模企業共済等掛金控除などが並んでいて、源泉徴収票から転記・記入した社会保険料控除や生命保険料控除は既に控除額が記入されている。iDeCoは「小規模企業共済等掛金控除」に該当するのでそこをタップ。

iDeCoと書かれている欄に年間の掛け金を記入する。生命保険と同様に証明書が届いているはずなので、それを見て記入しよう。

入力が完了すると控除額が表示される。iDeCoは全額控除なので、入力した金額がそのまま表示される。

支出に関する控除の入力が完了。それぞれの控除額を確認して[次へ]。

次は「本人に関する控除」の「配偶者がいる方」「扶養親族がいる方」を入力する。まずは[配偶者(特別)控除]で配偶者の氏名、生年月日、収入を記入しよう。

続いて[扶養控除]を記入する。

配偶者、扶養親族の控除が完了したら[次へ]。

住民税に関する入力

「住民税に関する事項の入力」の画面が開く。

住民税の徴収方法はプルダウンメニューの[給与から差引き][自分で納付]から選択する。一般論を言うと「給与から差引き」は副業が会社にバレやすい。会社公認の副業であれば[給与から差引き]を選択すると納付の手間がかからない。

「16歳未満の扶養親族がいますか?」に[はい]。その他は該当しなければ[いいえ]で[次へ]をタップして、16歳未満の子の氏名、生年月日を入力しよう。

以上で全ての入力が完了し、計算結果が表示される。この事例では原稿料が事前に源泉徴収されていて(納税済み)、全額が控除されるiDeCoも加わったことで、計算結果は還付となった。

還付金の受取方法は「ゆうちょ銀行以外の銀行等への振込み」「ゆうちょ銀行への振込み」「ゆうちょ銀行の各店舗又は郵便局窓口での受取り」が選択できる。

「ゆうちょ銀行以外の銀行等への振込み」を選択すると、銀行口座の入力画面が開くので、自分の口座情報を入力しよう。

これで収入(源泉徴収票と原稿料=副業を追加)と控除(iDeCoを申告)に関する入力が完了し納税額(ここでは還付)が確定となる。[次へ]タップして、確定申告書の提出に移ろう。

[D:出力・提出]でe-Tax(ID・パスワード方式)を使って申告書を送信

次は「②e-Tax(ID・パスワード方式)」で申告書を提出する際の操作だ。納税(還付)額を確認すると、「基本情報の入力」の画面が開くので、「本人情報の入力」と「現在の住所の入力」を入力して[次へ]をタップ。

次はマイナンバーの入力。自分と配偶者、扶養親族、16歳未満の親族など、該当する人のマイナンバーを全て入力しよう。

「送信前の申告内容の確認」で[帳票表示・印刷]をタップして確定申告書の確認を行う。

別ウィンドウで確認用のPDFが表示されるので、チェックして元の操作画面に戻り[次へ]。

利用者識別番号(=ID)が表示されるので確認して[次へ]。

「電子申告等データの送信」画面が表示されるので、「暗証番号」(=ID・パスワード方式のパスワード)を入力し、[送信する]をタップすると確定申告が完了する。

以上で「②e-Tax(ID・パスワード方式)」による確定申告の手順の紹介は終了だ。個人的な印象は、一度、税務署に行けばID・パスワードを取得できるので、今後も確定申告(副業や医療費控除)が毎年ある人には「②e-Tax(ID・パスワード方式)」をお勧めしたい。

今回の第2回は「申告書をe-Tax(ID・パスワード方式)で提出」「本業と副業(原稿料=雑所得)の収入」「iDeCoを申告」というケースを紹介した。

次回、第3回は2020年から始まった「申告書をe-Tax(マイナンバーカード方式)で提出」を紹介したい。