関連記事インデックス

サラリーマンと個人事業主の“税金の話”まとめ

源泉徴収票の見方、確定申告・e-Taxのやり方、住民税の計算方法・通知書の見方から年末調整の書き方まで

2018年12月26日 12:00

最終更新 2026年1月31日 17:05

初出日時 2018年12月26日 12:00

源泉徴収票、確定申告・青色申告やe-Tax、住民税、年末調整、インボイス制度、経費、節税対策……税金の知識について、サラリーマンと個人事業主がぜひ読んでおきたいお役立ちの記事をリストアップしています。

▼「源泉徴収票」の見方についての記事

▼「確定申告」(e-Tax・青色申告・白色申告)についての記事

▼「住民税」の計算方法、「定額減税」の仕組み、「税務調査」のされ方など、税金に関する基礎知識

▼「年末調整」の書き方についての記事

▼「インボイス制度」についての記事

▼「節税対策」についての記事

※各記事の内容は掲載当時のものです。制度改正やサービス内容・料金の変更などにより、現在とは状況が異なっている場合もある点にご注意ください。

「源泉徴収票」の見方についての記事

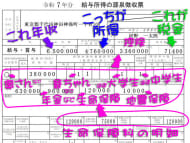

えっ! 源泉徴収票ってそういう意味だったの!? 所得や納税額の数字のナゾ、図解で説明【令和7年分(2025年分)】「源泉徴収票の見方」がわかると 税金の仕組みが見えてくる<前編>

【最新記事 2026年1月27日掲載】毎年12月か1月の給与明細と一緒に受け取る源泉徴収票には年収・所得・納税額が記載されている。受け取った源泉徴収票を見れば、ご自身の令和7年分(2025年分)の年収・所得・納税額がわかるのだが、手元の源泉徴収票を見ても「年収」「所得」「納税額」とは書かれていない。

扶養親族の構成、生命保険の加入状況など、さまざまな情報が1枚の紙にコンパクトにまとめられた源泉徴収票だが、その見方はわかりにくく、少し税に関する知識がないと、書かれた数字の意味が理解できない。今回の前編では「源泉徴収票の見方」を理解していただき、次回の後編では実際に所得税が減税され、読者自身の手取りがいくら増えるかを、具体的な算出方法で説明したい。

さらなる減税で、あなたの手取りはいくら増える? “年収の壁”引き上げによる減税額を計算してみよう「源泉徴収票の見方」がわかると 税金の仕組みが見えてくる<後編>

【最新記事 2026年1月30日掲載】 令和6年から令和7年は所得税の税制が大きく変化した。令和8年も税制改正が行われる予定で多くの国民の所得税減税が期待される。納税額は年収や家族構成で差があるため、税金に関する報道では「年収500万円、家族4人世帯の減税額は……」などと条件設定をして紹介するのが一般的だ。

前編で紹介した「源泉徴収票の見方」を理解すれば、実際に自分の年収、扶養家族、生命保険などを考慮して、実際にいくら納税額が減るかを算出することができる。令和6年、令和7年、令和8年(現時点では予定)の税制改正について説明しよう。

大増税が迫ってくる? 自分への影響は?まずは源泉徴収票の見方を理解しよう<前編>

消費税、たばこ税、酒税、森林環境税など、さまざまな増税が迫っている。2018年に配偶者控除、2020年に基礎控除、給与所得控除が改正されるなど税制は刻々と変化する。そもそも基礎控除、配偶者控除ってなに? 自分の税金は増えるの? 源泉徴収票の意味が理解できない人は、その見方を知ることが税金の仕組み、算出方法が理解する近道だ。

大増税が迫ってくる? 自分への影響は?まずは源泉徴収票の見方を理解しよう<後編>

2018年、配偶者(特別)控除の仕組みが変更。2019年、消費税の税率が10%になると導入される軽減税率ってなに? 2020年、基礎控除、給与所得控除の改正で自分の税金は? 2024年から増税される森林環境税とは? 迫りくる税制改正の影響を解説しよう。

「確定申告」(e-Tax・青色申告・白色申告)についての記事

令和6年分の確定申告は、サラリーマンも個人事業主も“定額減税”に注意

【最新記事 2025年2月17日掲載】令和6年分の確定申告の季節が来た。申告期間は2月17日から3月17日まで。今回の確定申告で注意したいのは“定額減税”。確定申告が必須の個人事業主はもちろん、医療費控除などで還付申告をするサラリーマンも、定額減税の記入漏れがあると、納税額が増えてしまうので忘れずに記入しよう。

マイナンバーカードの電子証明書、有効期限は大丈夫?確定申告でe-Taxを利用する人は確認を

【最新記事 2025年2月28日掲載】マイナンバーカードの電子証明書の有効期限をご存じだろうか。マイナンバーカードを取得して、5回目の誕生日がマイナンバーカードの電子証明書の有効期限で、更新しないとe-Taxを利用できない。2月、3月(17日まで)に誕生日を迎える人は念のため確認しよう。

うっかり電子証明書の更新を忘れ、いざe-Taxで確定申告書を送信しようとしたら有効期限切れの可能性がある。3月17日の確定申告期限ギリギリでe-Taxが使えないことに気付いたら大変だ。特に青色申告をしている人は、あわてて郵送で申告すると控除額はマイナス10万円。3月17日の期限を過ぎるとマイナス65万円となる。これはかなり痛い。なので、2月、3月に誕生日を迎える人は注意していただきたい。

確定申告で「65万円の青色申告特別控除」を獲得するには? まだなら今年こそe-Tax対応を青色申告ソフト+スマホで実践してみよう 確定申告「9つのステップ」を解説[前編]

ここ数年の確定申告方法は「自宅からe-Taxを利用して申告する人」が急増している。国税庁の発表資料を見ると、前年、令和4年(2022年)分の申告書を自宅からe-Taxで提出した人は592万人。前年から150万人増加している。確定申告会場で提出した人は減り続け289万人となり、自宅からe-Taxを利用する人が確定申告会場で提出した人の2倍を超え「確定申告は自宅からe-Tax」が主流となった。

e-Taxで自宅から申告する人が年々増えている理由はいくつもあるが、その1つは税制改正だ。令和2年(2020年)分からの税制改正で、所得のあるほとんどの国民は「基礎控除」が38万円から48万円に改正された。これにともない個人事業主の「青色申告特別控除」も改正された。

令和元年(2019年)分までは、確定申告書を郵送しても、税務署に持参しても、e-Taxで電子申告しても、青色申告特別控除の額は65万円だった。これが令和2年(2020年)分からは、e-Tax以外の提出方式は55万円、e-Taxで提出すると65万円と控除額に差が付けられた。従来どおりの郵送では青色申告特別控除の額が10万円減り、増税となる。e-Taxで提出すれば控除額の65万円をキープでき、基礎控除の10万円増加分が減税となる。

この減税は引退・廃業するまで10年・20年と毎年続くので、これまで“e-Taxスルー”をしていた人は、1年でも早く重い腰を上げてe-Taxへの対応を進めていただきたい。

「マイナンバーカードで確定申告」がグッと楽に! e-Taxはもう難しくない青色申告ソフト+スマホで実践してみよう 確定申告「9つのステップ」を解説[後編]

確定申告は以前より随分楽になったと思う。クラウドから履歴が取り込めなかった時代は1週間の大仕事だった確定申告。筆者自身が慣れたこともあるが、時間短縮の要因は“アグリゲーション機能”による履歴取り込みと“e-Tax”による提出だ。ここ数年、SNSで「確定申告 e-Tax 楽」を検索すると多くの人が恩恵を受けているようで、e-Tax利用者の増加は今後も続きそうだ。

前編でも紹介した確定申告の作業の流れを再確認しよう。9つのステップのうち、①から③のステップを前編で説明した。「え~っ、まだ3分の1」と悲観することはない。確定申告で大変なのは経費や売上を記帳するまで(=④まで)。クラウドから取引履歴を取り込める比率によるが、③まで済めば半分、④まで進めば6割くらいと思われ、着実にゴールに近付いている。後編では、④の手入力から⑨のe-Tax送信までを紹介しよう。

「Macで確定申告」が快適に! iPhoneと連携して「e-Tax」してみた手順を紹介弥生の「確定申告e-Taxオンライン」はICカードリーダライタ不要

今回はMacを使用して青色申告を行ってみたい。提出方法はもちろん「e-Tax」。青色申告特別控除の65万円獲得を目指そう。クラウドに対応した「やよいの青色申告 オンライン」は、MacもWindowsも操作はほとんど同じだ。大きな違いがあるのは、e-Taxの送信方法。Windowsでは前回紹介したようにICカードリーダライタを利用して「確定申告e-Taxモジュール」により送信する。これに対してMacではICカードリーダライタは不要。スマートフォンを利用して「確定申告e-Taxオンライン」により送信する。使い比べてみるとMacの「確定申告e-Taxオンライン」がより簡単な印象だ。

確定申告で「早い・安い・簡単」を実現するには~手書き? エクセル? 会計ソフト? 自分に最適な方法を探そう~

自営業など個人で事業を営んでいる人は、2月の声を聞くと確定申告が気になるだろう。税金を払うために労力が取られるという、なんとも「気乗りしない」「面倒くさい」「よく分からない」作業が確定申告だ。できれば「短時間で、お金を掛けず、簡単に済ませたい」と思う読者に、「早い・安い・簡単」を目指す確定申告の方法を検討してみた。昨年起業していよいよ確定申告デビューという人は、先人達の申告状況を表すデータなども参考にしていただきたい。

「スマホで確定申告」が劇的に進化!スマホで確定申告:第1回「書面で提出」編

2019年からスマートフォン専用画面による確定申告がスタートし、“スマホで確定申告”と良くも悪くも話題となった。初年度とあってできることが限定されていたため、「ガッカリ」「使えね~」という声も聞かれたが、筆者は「大きな進歩」「まずはこれで十分」という印象だった。2020年、その“スマホで確定申告”が大幅にリニューアルした。劇的に進化したと言えるレベルだ。まずは“スマホで確定申告”がどう進化したかを見てみよう。

「ID・パスワード方式」によるe-Taxの申告手順をガッツリ説明スマホで確定申告:第2回「ID・パスワード方式で提出」編

所得税などの申告期限の延長で、たっぷり時間のある今年の確定申告。来年以降の作業効率アップのため申告方法の見直しをするチャンスだ。話題の“スマホで確定申告”を紹介するプチ連載、第1回は「書面で提出」する申告手順を説明したので、第2回は「ID・パスワード方式」によるe-Taxの申告手順をガッツリ説明しよう。

「iPhoneとマイナンバーカード」を使ってe-Taxするには?スマホで確定申告:第3回「マイナンバーカード方式で提出」編

“スマホで確定申告”の手順を詳しく紹介するプチ連載、第1回は「書面で提出」する申告手順、第2回は「ID・パスワード方式」によるe-Taxの申告手順を紹介した。第3回は「マイナンバーカード方式」によるe-Taxの申告手順を紹介しよう。

確定申告の「ID・パスワード方式」でできること/できないこと確定申告 意外に知らない○○の話:第1回

2019年1月から「e-Tax利用の簡便化」が実施され、「マイナンバーカード方式」「ID・パスワード方式」がスタート。従来よりも電子申告(e-Tax)の利用が簡単になった。このうち注目されるのは「ID・パスワード方式」。3月15日の確定申告期限ギリギリに提出する人には“救いの神”になるかもしれない、この「ID・パスワード方式」について紹介しよう。

確定申告はスマホでどこまでできるのか? 取説的にほぼ全部やってみた結果確定申告 意外に知らない○○の話:第2回

今年の確定申告の最大の話題は「スマホで確定申告ができる」だろう。もしかすると個人事業主でも確定申告初心者の人は「スマホで簡単にできる」と間違った期待をしている人がいるかもしれない。一方で、サラリーマンなら簡単な確定申告はスマホでできそうだ。そこで、実際に確定申告がどこまでスマホでできるのか実践してみた。

交通費はSuicaのチャージだけ記帳すればOK?確定申告 意外に知らない○○の話:第3回

知り合いのライターさんがFacebookでSuicaの交通費の記帳方法についてコメントをしていた。その人と友人とのやりとりを見ると「チャージだけ記帳したら楽になった」「知り合いの個人事業主も税理士からチャージを記帳すればOKと言われた」……。はたして「交通費の記帳はSuicaのチャージだけでOK」なのかを考えてみたい。

青色申告への切り替え期限も3月15日確定申告 意外に知らない○○の話:第4回

白色申告をしている個人事業主は、確定申告の提出期限と同時に、もう1つ期限を迎えるものがある。白色申告から青色申告に切り替えるための「所得税の青色申告承認申請書」を提出すれば、次回の確定申告を青色申告にすることができる。青色申告と白色申告の違い、青色申告にすることのメリット、「所得税の青色申告承認申請書」の書き方についてお伝えしよう。

「住民税」の計算方法、「定額減税」の仕組み、「税務調査」のされ方など、税金に関する基礎知識

住民税が高い自治体/安い自治体はどこ? 地域差はいくら?【2025年版 最新ランキング】全47都道府県+4市を比較してみた

【最新記事 2025年6月27日更新】勘違いしている人がいる住民税の地域差。正しい情報を伝えるため2022年から掲載している住民税ランキングの記事。今年も徹底的に調べて正確な情報をお届けしたい。

住民税は住む自治体によって差がある。ただし、差があると言っても多くの自治体でわずかな差しかなく、引っ越してメリットがあるほどの差ではない。ところが都市伝説的に「愛知県豊田市はトヨタがあるから住民税が安い」「○○競輪があるから住民税が安い」「自分の住む〇〇市は住民税が高い(らしい)」などと思っている人は少なくない。若い人は住民税の話をすることはまれなので、40代、50代、60代……と年輩の人ほど(飲んだ席で知人から聞いて?)住民税の都市伝説を信じている人が多い。今回も「2025年版 最新ランキング」として、住む自治体によって住民税がどれくらい高いのか、安いのか、加えて住民サービスが充実している(かもしれない)自治体はどこなのかを「2025年版 最新ランキング」としてお知らせしよう。

えっ! 住民税ってそういうことだったの!?住民税の通知書に書かれた数字のナゾ、まるっと解決します

【最新記事 2025年6月25日掲載】サラリーマンの人は今月(6月)の給与明細と一緒に住民税の決定通知書を受け取るはずだ。個人事業主は住民税明細書と納付用紙(納税通知書)が自治体から郵送され、6月上旬には手元に届いているだろう。

通知書・明細書には「所得割額」「均等割額」「調整控除額」など、なじみのない言葉や算出根拠の分からない金額が書かれている。昨年は超複雑で自治体でミスが発生するなどした“定額減税”があったが今年はなし。昨年から増税が始まった「森林環境税」は今年も来年もずっと継続される予定だ。

この記事では、分かりにくい住民税の通知書の見方を解説する。最初にお伝えしておくと、“この記事はやたら長い”。目標は最後まで読まれた人はご自身の通知書に書かれた「市民税所得割」「県民税均等割」「調整控除」などが算出できて、納税額がピターッと合うことを目指している。「そこまで詳しく知る必要はない」「ふるさと納税の確認がしたい」という人は目次から必要そうな項をツマミ読みしていただきたい。

保育料、国保、ふるさと納税のために「今すぐ住民税額を知りたい」を可能にするサービスが便利全国190自治体の「住民税額シミュレーションサイト」一覧

【最新記事 2025年6月20日更新】3歳未満の保育料、国民健康保険など、住民税によって支払額が決まるものは多数ある。サラリーマンは6月の給与明細と一緒に受け取る「住民税の決定通知書」、個人事業主は5月末ごろに郵送される「住民税 課税明細書」に詳細が記載されているが、SNSを見ると「保育料がいくらになるか、住民税を早く知りたい」「ふるさと納税の結果を確認したい」など、住民税の明細を早く知りたい人がいるようだ。これから紹介する、各自治体が提供している「住民税額シミュレーション」を利用すれば、ご自身の源泉徴収票や確定申告書の内容をもとに、すぐに住民税を試算することができる。

住民税が2分で分かる(かもしれない)動画解説【2021年(令和3年)版】

「住民税決定通知書」に記載されている納税額がどのようにして算出されたのか、そこに記載されたまざまな項目の数字は何なのかを、約2分間の動画で解説します。

定額減税がスタートしたけど、超分かりにくい! 3人に1人は“給付金”の申請が必要?複雑ゆえ間違いが発生しやすいので確認しよう

物価高対策として岸田政権が実施する「定額減税」が6月からスタートした。岸田首相は昨年11月、「増えた税収を分かりやすい形で所得税・住民税で直接国民の皆様にお返しする」と記者会見で述べ、半年が過ぎいよいよ実施となった。当初から(現在も)減税よりも“給付”のほうが早く、分かりやすいと言われたが、岸田首相としては「コロナ禍の10万円定額給付より額が少なく見劣りする」「減税は1998年橋本龍太郎内閣以来で“減税した首相”として歴史に名を残せる」などの理由から減税を選んだのではないかとの憶測もあり、多くの国民が人生の中で滅多に経験しない所得税・住民税の減税が実施される。いざ自治体や企業で定額減税の事務手続きが始まると、個人の所得や扶養家族によって減税の仕方がまちまち、減税+給付の対象になる人が大勢いることになり、「遅い」「少ない」「分かりにくい」という点で、記憶に残る政策となりそうだ。

本記事では「今年生まれた子はどうなる?」「5人家族で減税額20万円、そんなに税金払っていないよ?」「新入社員で住民税はまだ払っていないけど?」など、分かりにくい事例についても説明したい。

税務調査は個人事業主の所にもやって来る! 税務署から電話が来てから追徴課税を納めるまで実録:ある個人事業主の「初めての税務調査」体験記

夏のある日、スマホの着信画面に「税務署」の文字。人生初の税務調査の通知だった。個人事業主が税務調査の事前通知を受け取ってから、修正申告の納税をするまでを、なぜ税務調査が来たか、事前の準備、調査当日の様子、追徴課税とは、調査後の修正申告、住民税と国民健康保険の追徴など、一部始終を克明にお伝えしよう。

税金の雑談:自分の年収は平均より上? 下? 給料の高い業種は?国税庁の統計を見てみよう

国税庁は税金に関するさまざまな統計データを公開している。平均年収420万円って聞くけどホント? バブル崩壊、リーマンショックで日本人の年収はどう変化した? 男女、地域で年収の差は? 昭和の時代は10年で年収が4倍になった、13%の高額納税者の納税額が83%も納税しているなど、データから日本人の年収を見てみよう。

「年末調整」の書き方についての記事

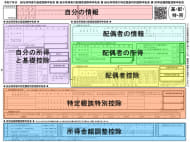

えっ! 年末調整ってそういうことだったの!?収入と所得の違いなど“申告書の数字のギモン”図解で説明

【最新記事 2025年11月14日掲載】 毎年お届けしている年末調整の書き方。今年は申告書の記入例に簡単な説明を加えるスタイルで、すでに3枚の申告書の書き方についての記事を掲載した。今回のこの記事では、年末調整について深掘りし、それら記入例の記事では説明できなかった詳細をお伝えしよう。税制・申告書の記入が超複雑になり、それを解説するこの記事は申し訳ないがメッチャ長い。「そもそも年末調整とは」「今年の年末調整はどう変わった?」「手取りはいくら増える?」などのパートは、知らなくても年末調整の申告書は書けるので、急ぐ人は目次を見て必要なところだけお読みいただきたい。

今年は年末調整で税金がたくさん戻って来る!?2025年(令和7年分) 年末調整の書き方を図解<第1回>

【最新記事 2025年10月24日掲載】最初に記入方法を紹介するのは「令和7年分 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 給与所得者の特定親族特別控除申告書 兼 所得金額調整控除申告書」。分解すると「基礎控除」「配偶者控除」「特定親族特別控除」「所得金額調整控除」の4つの申告書が合体したものだ。3つ目の「特定親族特別控除」は今年から新設された申告書で、主に大学生などの親族のアルバイト収入に関連するものだ。記入例を図解した画像を見ながら順に説明しよう。

年末調整の面倒な生命保険料控除もすぐに計算できる“サポートツール”が便利!2025年(令和7年分) 年末調整の書き方を図解<第2回>

【最新記事 2025年10月28日掲載】年末調整の書き方、第2回は「令和7年分 給与所得者の保険料控除申告書」の書き方を説明しよう。少々計算が面倒な生命保険料控除の計算・記入は、生命保険会社が提供している“サポートツール”を利用するとグッと楽になるので紹介したい。

年末調整の記入漏れによる税金の払い過ぎに注意! 扶養控除の変更点も確認を!2025年(令和7年分) 年末調整の書き方<第3回>

【最新記事 2025年10月30日掲載】年末調整の書き方を紹介する連載の第3回は「令和8年分 給与所得者の扶養控除等(異動)申告書」。この申告書は、来年1月以降の給与から天引きされる所得税の税額を決めるための申告書だ。扶養親族の申告に漏れがあると、毎月の所得税が増えるので漏れなく記入したい。

「生命保険料控除証明書」を紛失してしまったら…ネットや電話で再発行してみた手順を紹介2021年(令和3年分)年末調整の書き方<番外編>

番外編として、生命保険会社から送られてくる保険料控除の証明書を紛失した際に、どうやって再発行=リカバリーをするかを紹介したい。普通に郵送で再発行を依頼すると2~7日ほどかかるが、控除証明書を保険会社のウェブサイトからダウンロードすれば30分ほどで再発行が完了する。ただし、サイトにアクセスするためのID・パスワード、登録番号など必要情報が各社異なるため、事前に準備しておかないとダウンロードができない。備えあれば憂いなし。「今日が提出期限、でも控除証明書がない」ときに役立つ情報として、年末調整を提出した人もご一読いただきたい。

年末調整の書き方<2017年版>~配偶者控除、配偶者特別控除の改正について~

年末調整の時期がやってきた。サラリーマン時代の筆者は、年末調整の意味が分からないまま記入をしていた。年末調整は家族や生命保険などを申告することで、納める税金を減らすことができる。「なぜ税金が減るの?」「いくら税金が減るの?」と思われた人には税金の仕組みもお伝えしよう。年末調整はサラリーマンが税金と向き合う数少ない機会なので、少し税について興味を持っていただきたい。

「インボイス制度」についての記事

インボイス制度スタート! そもそも消費税とは

2023年10月1日から「インボイス制度(適格請求書等保存方式)」がスタートした。ニュースやワイドショーでもインボイス制度の話題を目にするが、数分の映像ではよく分からない人がいるはずだ。個人事業主もサラリーマンも面倒に巻き込まれそうな税制変革となりそうだ。

制度が始まってこれから分かることや新たな疑問・問題点が出てくるだろう。とはいえ、知っておきたい消費税の基本、予想されるサラリーマンの経費精算の変化や取引先との関係の見直し、個人事業主の将来を見据えた選択や増税額の試算など、これまでインボイススルーをしてきた読者に向け、「消費税の基礎編」「サラリーマン編」「個人事業主編」と3回に分け、インボイス制度についてお伝えしたい。

インボイス制度で変わる サラリーマンの経費精算や取引先との関係

「インボイス制度(適格請求書等保存方式)」がスタートした。前回はインボイス制度を理解するために知っておきたい「仕入税額控除」「免税事業者」「課税事業者」「免税点制度」「簡易課税」「一般課税」などキーワードを中心に、“消費税とは”について説明をした。今回はインボイス制度の説明に加え、“サラリーマン編”として、インボイス制度の導入によるサラリーマンの経費精算の変化や取引先との関係の見直しについて考えてみたい。

インボイス制度の主役(標的?)、個人事業主の選択は増税? 廃業?

インボイス制度がスタートした。第1回ではインボイス制度を理解するために知っておきたい「仕入税額控除」「免税事業者」「課税事業者」などのキーワードを中心に“消費税とは”について説明した。第2回はインボイス制度の説明に加え、「サラリーマン編」としてサラリーマンの経費精算の変化や取引先との関係の見直しについて考えてみた。第3回となる今回は、インボイス制度の主役(標的?)となる個人事業主の今後の選択について解説しよう。

インボイス制度の「適格請求書発行事業者」登録申請をする手順を図解【10月以降対応版】

いつか、そのうち、などと思っていたら「インボイス制度(適格請求書等保存方式)」が始まった。10月1日以降もインボイス制度の登録申請を行えば、「適格請求書発行事業者」になることができる。すでにe-Taxを利用している人なら申請作業は10分程度。この記事では、迷いそうなところは解説を加えつつ、筆者が実際に適格請求書発行事業者の登録申請を行ってみた手順をお伝えしよう。

「節税対策」についての記事

【警告】その節税、間違ってます――個人事業主の節税を考える[心構え編]

令和元年も残りわずか。大掃除や年賀状など、年内に済ませたい宿題を抱えている人も多いだろう。個人事業主にはもう1つ、節税という重要なミッションがある。もうかった年に節税対策をするのは正解だが、ときに目的をはき違えることがある。今回は筆者の過去の反省を交え、正しい節税、間違った節税について考えてみたい。

【警告】その節税、間違ってます――個人事業主の節税を考える[実践編]

前回の[心構え編]では、節税のための節税を避けるため、節税の“心構え”についてお伝えした。それを踏まえ、今回は具体的な手法について説明をしたい。

個人事業主が年末にできる節税、年間を通してする節税【保存版】

サラリーマンには年末調整があり年内に所得税の納税が完了し、多くのサラリーマンは確定申告をする必要はない。個人事業主(フリーランス、自営業)は2月~3月に確定申告をしなければならないので、まだ2カ月ほど時間がある……などとノンビリしていてはいけない。もし、例年よりガッツリもうかったと感じている個人事業主は、年内に節税対策をしないと確定申告書の納税額を見てガッカリすることになる。今回は、年末にできる節税対策と、年間を通して行う節税対策について説明をしよう。