特集

2024年(令和6年分)年末調整の書き方を図解<4> 年末調整の記入漏れで税金を納め過ぎているかも!「扶養親族」欄の注意点とは?

「令和7年 給与所得者の扶養控除等(異動)申告書」および「【簡易対応様式】令和7年分 給与所得者の扶養控除等(異動)申告書」の記入手順

2024年11月5日 06:00

この記事は、2024年(令和6年分)の年末調整について説明したものです。

2025年(令和7年分)の年末調整については、以下の最新記事をご参照ください。

「年末調整」がそろそろ盛り上がる時期だ。お勤めの会社によって年末調整の提出日は早い人は10月下旬、遅めの人は12月上旬、最も多いのが11月上旬。今週、そして来週、日本中の多くのサラリーマンに提出期限が迫っているだろう。

年末調整の書き方を紹介する4回の連載。第1回は急ぐ人向けに3枚+1枚の申告書の記入例(早見表)など、第2回は「令和6年分 給与所得者の基礎控除申告書 兼 配偶者控除等申告書 兼 年末調整に係る定額減税のための申告書 兼 所得金額調整控除申告書」の詳しい(手抜きする?)書き方、第3回は 「令和6年分 給与所得者の保険料控除申告書」の書き方を紹介した。今回は最後の1枚 「令和7年分 給与所得者の扶養控除等(異動)申告書」 と、今年新たに加わった 「【簡易対応様式】令和7年分 給与所得者の扶養控除等(異動)申告書」 の書き方を紹介しよう。

2024年(令和6年分)年末調整の書き方を図解[目次]

- 今年の3つの変更点とは? そもそも年末調整とは?(別記事)

- 「令和6年分 給与所得者の基礎控除申告書 兼 配偶者控除等申告書 兼 年末調整に係る定額減税のための申告書 兼 所得金額調整控除申告書」の記入手順(別記事)

- 「令和6年分 給与所得者の保険料控除申告書」の記入手順(別記事)

- 「令和7年 給与所得者の扶養控除等(異動)申告書」および「【簡易対応様式】令和7年分 給与所得者の扶養控除等(異動)申告書」の記入手順(この記事)

- 今年の変更点

- 「給与所得者の扶養控除等(異動)申告書」とは

- 毎月天引きされる所得税はどうやって決まる?

- 住民票と居住地が異なる人は住所の記入に注意が必要

- 「源泉控除対象配偶者」の記入

- 「控除対象扶養親族(16歳以上)」の記入

- 「老人扶養親族」「特定扶養親族」は大きな減税

- 「16歳未満の扶養親族」の記入

- 新たに加わった「【簡易対応様式】令和7年分 給与所得者の扶養控除等(異動)申告書」とは

- 3枚+1枚の申告書の記入例まとめ【早見表】

- 最後に

今年の変更点

「令和7年分 給与所得者の扶養控除等(異動)申告書」に変更はないが、新たに「【簡易対応様式】令和7年分 給与所得者の扶養控除等(異動)申告書」という申告書が加わった。これは従来の「扶養控除等(異動)申告書」で配偶者や扶養親族に住所や所得などの変更がない場合は、氏名・個人番号(マイナンバー)・住所だけ記入し「前年の申告内容からの異動[なし]」にチェックを付けるだけでよいため、大幅な簡素化が期待できる。この新たな申告書は後半で説明しよう。

「給与所得者の扶養控除等(異動)申告書」とは

「令和7年分 給与所得者の扶養控除等(異動)申告書」は、来年1月以降の給与から天引きされる所得税の税額を決めるための申告書だ。扶養家族の申告に漏れがあると、毎月の所得税が増えるので漏れなく記入したい。

毎月天引きされる所得税はどうやって決まる?

サラリーマンは毎月の給与明細に天引きされた所得税の金額が記載されている。今年2024年(令和6年)の所得税は「給与所得の源泉徴収税額表(令和6年分)」によりその月の給与の額から算出され、“みなし金額”がその月に納税されている。

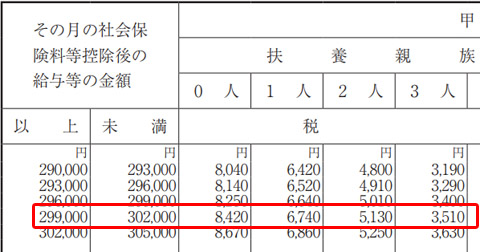

例えば「給与所得の源泉徴収税額表(令和6年分)」の「その月の社会保険料等控除後の給与等の金額」の299,000円以上302,000円未満の部分を見ると、「扶養親族等の数」が0人:8,420円、1人:6,740円、2人:5,130円、3人:3,510円……と、7人まで納税額(その月に天引きされる額)が記載されている。この表を見ると、扶養親族の人数が増えると天引きされる所得税が減ることも分かる。

そもそも「扶養親族等の数」は誰をカウントするのか。表の最後のページの注意書きには「扶養親族等とは源泉控除対象配偶者及び控除対象扶養親族をいいます」と記載されている。これを翻訳しよう。まず「源泉控除対象配偶者」の「配偶者」は旦那さんから見た奥さん、奥さんから見た旦那さん。「源泉控除対象」の条件は以下のとおり。

① 自分の合計所得金額が900万円(年収1095万円)以下

② 配偶者の所得が95万円(年収150万円)以下

多くのサラリーマンは年収1095万円以下なので①の条件はクリア。配偶者がパート/アルバイトで年収150万円以下であれば②の条件もクリアとなる。配偶者が正社員として働いている場合は年収150万円を超えると思われるので、人数にカウントされない。

「控除対象扶養親族」は、所得48万円以下の16歳以上の子や親が対象となる。仮に旦那さんがサラリーマンで奥さんが専業主婦、高校生の子が1人なら、扶養親族等の数は2人となる。

この扶養親族等の人数を確認するための申告書が「令和7年分 給与所得者の扶養控除等(異動)申告書」だ。配偶者や子どもを書き忘れることはないと思うが、別居の親などを書き忘れると毎月の納税額が増えることとなる。来年の年末調整でリカバリーはできるが、おそらくこの申告書に書き忘れる人は、そのまま何年も控除を受けることなく納税額が増えたままとなる可能性が高いので注意しよう。

住民票と居住地が異なる人は住所の記入に注意が必要

この申告書は7つのブロックに分かれている。多くの人が該当するのは最上段の自分の情報、Aブロック:配偶者の情報、Bブロック:扶養親族(16歳以上)の情報、Eブロック:16歳未満の扶養親族の情報だ。ここではこの4つのブロックを順番に見ていこう。

最上段は自分の氏名、個人番号(マイナンバー)、生年月日、世帯主の氏名と続柄、住所、配偶者の有無を記入する。個人番号の記入は会社のルール(過去に報告していれば記入不要など)に沿って、必要があれば記入する。世帯主の氏名欄は、自分が世帯主の場合は自分の名前を記入し、続柄は本人。例えば父親が世帯主の場合は父親の氏名を記入し、続柄は父または親と記入する。

自身の住所に関する注意点は、居住地と住民登録の住所が同じなら住んでいる住所を書けばよいが、独身の人で住民票は居住地ではなく実家という場合は会社のルールを確認しよう。この申告書の情報をもとに市区町村にデータが送られ住民税が課税されるが、その際、住民登録がないと役所から会社に確認が行われる。したがって基本は住民票の住所を書くと思われる。

会社側は実際に住んでいる住所も住民票のある住所も把握しておきたい。会社のルールが住民票の住所を記載となっていれば住所欄には実家の住所を記入。欄外に現住所を記載するルールであればそれにしたがって記入する。独身で親を扶養していない人は、この欄を記入したらこの申告書の記入は完了だ。

おそらく、左側の給与の支払者の名称(=会社名)、法人番号、住所などは会社が記入するので自分で記入する必要はない。左端の所轄税務署も会社が記入。その下の市区町村も会社が記入すると思われるが、自分で記入する場合は居住地に住民票があればその市区町村を記入。現住所と住民票が異なる場合、納税先となる住民票が置かれた自治体を記入するのが基本だが、念のため会社のルールを確認しよう。

「源泉控除対象配偶者」の記入

ここからがこの申告書の重要ポイント。配偶者、子ども、親など扶養する親族を漏れなく記載しよう。最初はAブロック:配偶者の情報。配偶者とは旦那さんから見た奥さん、奥さんから見た旦那さんで、家庭によってどちらも配偶者となりえるが、この記載例では配偶者控除の対象を奥さんとして説明しよう。

申告書には「A 源泉控除対象配偶者(注1)」と書かれていて、やや右下の注1には、源泉控除対象配偶者の説明が記載されている。その内容は前述のとおり以下となる。

① 自分の来年(令和7年)の合計所得金額が900万円(年収1095万円)以下

② 配偶者の来年の所得が95万円(年収150万円)以下

青色事業専従者、白色事業専従者などの記述もあるが該当する人はまれだと思われるので、概ね①②をクリアしていれば源泉控除対象配偶者だ。自分が年収1095万円以下(=ほとんどのサラリーマン)で、パートなどの奥さんの年収が103万円以下、あるいは住民税が非課税となる93万円~100万円以下(住民票を置く自治体による)を続けているなら、深く考えずに記入しよう。

記入欄の「令和7年中の所得の見積額」は、推定される年収から55万円を引いた額を記入する。年収100万円なら所得は45万円、年収150万円なら所得は95万円といった感じだ。奥さんが正社員で働いているなど年収が300万円とか400万円であれば控除の対象とならない。

「控除対象扶養親族(16歳以上)」の記入

Bブロック:扶養親族(16歳以上)の情報は、控除対象となる扶養親族(子や親)を記入する。ここは年齢により控除額が異なるため、昭和31年・平成15年など生年月日に関する細かな記述があり少々複雑だ。まずは所得と年齢の条件を確認していこう。

控除対象の年齢は来年(令和7年)の年末時点で16歳以上(平成22年1月1日以前生まれ)、ほぼ来春に高校1年生になる子から上の年齢が対象だ。ただし、早生まれの高校1年生(平成22年1月2日~平成22年4月1日生まれ)は年末時点で15歳のため控除対象外(=税金が高くなる)となる。個人所得税は年(1月1日~12月31日)を期間としているため、学年や年度とズレがあり、早生まれの子(推定4人に1人)を持つ親は税金が増えるアホな仕組みが長年続いているが、改善される見込みはない。

年齢の条件に加え、所得48万円以下という条件もある。例えば子どもがアルバイトをしている場合は、年収で103万円以下であれば、給与所得控除の55万円を引くと所得は48万円以下となり控除対象となる。仮にバイト代が毎月6万円なら年収は6×12=72万円。72万円-55万円(55万円=令和2年以降の給与所得控除)=17万円が所得となり、控除対象となる。子に関して言えば、高校生・大学生といった制限はないので、就職浪人やリストラなどで所得が48万円以下(年収103万円以下)であれば25歳でも控除の対象だ。また、親が年金受給前に退職し、所得が48万円以下なら控除対象となる。

親が公的年金を受給している場合は、年齢により控除額が異なる。65歳未満の公的年金控除額は60万円、65歳以上の公的年金控除額は110万円。よって公的年金のほかに給与所得などがない場合は、65歳未満なら公的年金が108万円以下であれば所得が48万円以下となり控除対象、65歳以上なら公的年金が158万円以下であれば所得が48万円以下となり控除対象だ。

母親が遺族年金を受給している場合は注意したい。遺族年金は課税対象とならないので、厚生年金や国民年金などの被保険者であった父親が亡くなって、母親が遺族年金を受給している場合は、158万円を超えても扶養控除の対象となる。

「老人扶養親族」「特定扶養親族」は大きな減税

記入欄の真ん中あたりに「□ 同居老親等」「□ その他」「□ 特定扶養親族」と書かれたチェック欄がある。その上の項目欄には「老人扶養親族(昭31.1.1以前生)」「特定扶養親族(平15.1.2生~平19.1.1生)」と生年月日の縛りが記載されている。ここは重要だ。

扶養親族には控除額の優遇が受けられる年齢がある。来年、令和7年の年末時点で昭和31年1月1日以前に生まれた人は70歳以上、平成15年1月2日から平成19年1月1日に生まれた人は19歳から22歳だ。この2つの年齢の扶養親族は控除額が増える(=税金が減る)。図を見ていただこう。

一般の扶養親族の控除額は38万円。70歳以上は老人扶養親族の加算があり、同居の場合は58万円、それ以外は48万円の控除額となる。特定扶養親族の対象となる19歳から22歳はほぼ大学生の年齢で、控除額が25万円加算され63万円となっている。これらの年齢の扶養親族がいると控除額がグッと増え、納税額が減るということだ。

特定扶養親族は「大学生の子がいるとお金がかかるから税金を安くしましょう」という趣旨だが、年齢が条件なので特定扶養親族は大学生である必要はない。浪人生でもフリーターでも、生計を一として、年間の所得が48万円以下(アルバイトなら年収103万円以下)であれば特定扶養親族となる。来春から子どもが大学生だ、という人で注意したいのは、前述のとおり早生まれ(平成19年1月2日~4月1日生まれ)の子だ。令和7年の年末は18歳なので優遇を受けることはできない。

70歳以上の親を扶養している場合、同居なら「同居老親等」に、離れた実家に住む親に仕送りしている、老人ホームに住んでいるなど別居であれば「その他」にチェックを付ける。同じく19歳から22歳の「特定扶養親族」にあたる子がいる場合は該当する欄にチェックを忘れないようにしたい。

「16歳未満の扶養親族」の記入

下段のEブロック:16歳未満の扶養親族の情報は、住民税のための事項だ。16歳未満の子どもは控除の対象から外されているが、住民税の非課税の判定に影響するので、令和7年の年末に16歳未満=平成22年1月2日以後に生まれた子どもがいる人はこのブロックに記入しよう。中学生以下が対象となるが、来春高校1年になる子のうち、早生まれの子も含まれる。

「令和7年分 給与所得者の扶養控除等(異動)申告書」の主要な部分の記入はこれで完了だ。「令和6年分 給与所得者の基礎控除申告書 兼 配偶者控除等申告書 兼 年末調整に係る定額減税のための申告書 兼 所得金額調整控除申告書」や「令和6年分 給与所得者の保険料控除申告書」のような面倒な計算がないので、この申告書の記入は難易度が低いと思われる。

「令和7年分 給与所得者の扶養控除等(異動)申告書」の全体の記入例を掲載しておこう。

※記入例の画像はクリック/タップで拡大。さらにPCで閲覧している場合は、拡大画像の左上にある「+」アイコンをクリックすると、より高解像度な元画像を表示できる。

新たに加わった「【簡易対応様式】令和7年分 給与所得者の扶養控除等(異動)申告書」とは

もともと年末調整の記入項目は家族の名前・生年月日や加入している生命保険の名称・支払額など、毎年同じものが多い。手書きの場合、毎回同じことを記入する不毛な作業だ。PDFにすると、コピー&ペーストができるので少し効率アップ。システム化すると自動的に前年の内容が引き継げるので大幅な効率アップが期待できる。

今回、新たに加わった「【簡易対応様式】令和7年分 給与所得者の扶養控除等(異動)申告書」は、“前年と同じなら書かなくてOK!”という申告書で、手書きの人は大幅な効率アップとなる。基本的に令和6年末(ほぼ現在)と令和7年末を比較して、配偶者控除、扶養控除などの控除額に変更がない人であれば利用できる。

具体的に見ていこう。以下の画像は国税庁のパンフレットから抜粋したもので、該当する人は「【簡易対応様式】令和7年分 給与所得者の扶養控除等(異動)申告書」を利用できないと書かれている。。

これらの事項のうち、「氏名に変更があった」「マイナンバー(個人番号)に変更があった」など、該当する人が少なそうな事項を除き、①~⑥の該当者が多そうな事項について説明しよう。令和6年末と令和7年末を比較して、

①住所又は居所が異動した

“引っ越した”ときは【該当】となる。ご自身はもちろん、親が実家から老人ホームへ、実家暮らし(別居)から同居へ、など変更があった場合は【該当】となる。

②配偶者、扶養親族、年少扶養親族に新たに該当することとなる(該当しなくなる)人がいる

結婚、離婚、死別、出産により家族が増えたり、いなくなったりすると【該当】となる。結婚しても、配偶者が正社員をそのまま継続し、配偶者控除の対象外であれば【該当】とはならない。

③配偶者の所得が95万円超となる

④扶養親族の所得が48万円超となる

③と④は令和6年に配偶者(特別)控除、扶養控除の対象だった家族の誰かが、令和7年は所得が増え控除対象から外れることが確実な場合は【該当】となる。当然、来年のことは“確実”と言えない人は多いと思う。失業中の家族が「来年は再就職するだろう(して欲しい)」と曖昧な場合は、とりあえず所得に変化がなく控除対象としておけば「【簡易対応様式】令和7年分 給与所得者の扶養控除等(異動)申告書」が利用できる。仮に就職して控除対象から外れれば、来年の年末調整で正しく申告をすれば問題はない。

⑤扶養親族の年齢変動により控除の区分が変わる

⑥年少扶養親族が16歳になり扶養親族に該当することとなる

新しい申告書で一番複雑なのが⑤と⑥の“控除の区分が変わる”だ。図を見てみよう。

扶養控除の区分が変わるのは令和6年から令和7年になることで15歳から16歳、18歳から19歳、22歳から23歳、69歳から70歳になる人が【該当】となる。誕生日で表すと、

平成21年1月2日~平成22年1月1日生まれ

平成18年1月2日~平成19年1月1日生まれ

平成14年1月2日~平成15年1月1日生まれ

昭和30年1月2日~昭和31年1月1日生まれ

の人は扶養控除の区分が変わるので【該当】となる。

これらの変更が1つもない人は「【簡易対応様式】令和7年分 給与所得者の扶養控除等(異動)申告書」が利用できる。記入は簡単で、氏名、個人番号(マイナンバー)、住所を記入し、前年の申告内容からの異動の、なしの□にチェックを付けたら完了となる。

ほとんどの人はこれで年末調整の3枚+1枚の申告書の記入は終了となる。「書き方が分からん」という読者の手助けとなれば幸いだ。家族構成はほぼ毎年同じなので、記入が終わった申告書のコピー、写真、PDFなどを保存しておくと翌年は楽に記入ができる。

3枚+1枚の申告書の記入例まとめ【早見表】

年末調整の書き方についての記事を4回にわたり掲載し、少しでも(手抜きして)楽に記入できるよう手順を説明するとともに記入例を紹介した。年に一度で忘れがちなうえ、昔と比べると複雑になり生産性を落とす“不毛”な作業だが、河野太郎元デジタル大臣が総裁選で掲げた“マイナンバーを利用した年末調整の廃止”の実現は遠のいたので、当面は(もしかすると永久に)サラリーマンの義務だと思うしかない。

第1回の記事で、急いでいる読者のため3枚+1枚の記入例を掲載しているが、最後にもう一度掲載しておこう。記入作業の際の参考にしていただきたい。INTERNET Watch読者の健闘を祈る。

※記入例の画像はクリック/タップで拡大。さらにPCで閲覧している場合は、拡大画像の左上にある「+」アイコンをクリックすると、より高解像度な元画像を表示できる。

最後に

ここからは筆者の雑談。衆議院選挙が終わり、与党は過半数割れ、立憲民主党や国民民主党が大きく議席を伸ばした。特に国民民主党は議席数が4倍となり注目されている。

各党の提案で筆者が注目したのは、国民民主党の“年収の壁”を103万円から178万円に引き上げるというもの。178万円という金額はともかく、与党が過半数割れしたことで現実味を帯びてきた。選挙前に掲載した、年末調整の連載の第2回の筆者の雑談でも言及したとおり、1500円の最低賃金を目指すなら、103万円の壁の引き上げは必須の課題だと思っている。

178万円という金額はどこから来たのか。国民民主党のウェブサイトを確認してみた。103万円の壁は1995年から30年間変わっていない。最低賃金は1995年から2024年で1.73倍。103万円の壁も1.73倍の178万円にするべき、とのことだ。

調べてみた。グラフは基礎控除(棒グラフ:青)、給与所得控除の最低額(棒グラフ:グレー)、2つを足した“年収の壁”の額と全国平均の最低賃金(折れ線グラフ:赤)の推移だ。

※基礎控除、給与所得控除、年収の壁は左軸、単位:万円。最低賃金は右軸、単位:円

1978年から1995年までは年収の壁と最低賃金の上昇は相関しているように見える。1995年から現在まで103万円の壁は変化なし。最低賃金は2006年までは上昇率が鈍化するが、2007年から現在まではコロナ禍の2020年を除き上昇傾向が続いている。

1995年の全国平均の最低賃金は611円。2024年は1055円で1.727倍。103万円を1.727倍すると177.8万円となる。なるほどではある。

別のグラフも見ていただこう。2018年に筆者が執筆した記事『税金の雑談:自分の年収は平均より上? 下? 給料の高い業種は? 国税庁の統計を見てみよう』に掲載した民間企業の平均給与(=年収)の推移だ。国税庁の「民間給与実態統計調査」をもとに作成している。1つ目のグラフは1950年から2016年まで。1970年代から1980年代は、the昭和な時代で毎年ガンガン年収が増えていることが分かる。付け加えると、この時代は週休2日が定着しておらず、残業100時間/月も珍しくなかった。

2つ目は同じデータの1987年から2016年をクローズアップしたもの。1990年代に入るとバブル崩壊で伸びが鈍化、1997年に平均年収は467万円のピークを迎え、その後は下降に転ずる。リーマンショック後の2009年にボトムとなる406万円を記録。2013年から第2次安倍内閣のアベノミクスでジワっと上昇に転ずる。そして現在の平均年収は460万円。やっと30年前の水準まで戻ってきた。1990年ごろから現在までの平均年収が伸びていないことを考慮すると、103万円の壁が30年間継続されてきたことが仕方ないとも考えられる。

1997年ごろの遠い記憶だが、筆者は名古屋の周辺機器メーカーに勤めていた。課長職だったので、春にパートさんの時給を上げたら、12月に「103万円を超えそうなので、出勤日数を減らしたい」と言われた。当時の時給を覚えてはいないが、すでに1990年代から103万円の壁は特別なものではなかった。すぐに178万円の実現は難しくても、徐々に年収の壁の引き上げが行われることを期待したい。当然、住民税が課税となる93万円~100万円の壁も引き上げを期待したい。

これにより税収が減ることは懸念されるが、103万円を超えないように仕事をセーブしているパートタイマーの年収が160万円、170万円に増えれば、それなりに消費拡大が期待できる。加えて労働力不足の改善にもつながるはずだ。

付け加えると、筆者は178万円の内訳も気にしている。現在の103万円の内訳は基礎控除が48万円、給与所得控除の最低額が55万円で合計103万円だ。給与所得控除はその名のとおり、給与所得者(サラリーマン、パート、アルバイト)だけの特典だ。

例えば、パートで年収が103万円以下であれば、基礎控除の48万円、給与所得控除の55万円を引くと所得額はゼロ円となり、所得税は無税となる。これがフリーランスでイラストを描いて1点〇〇円の報酬を得ると事業所得となる。この場合は給与所得控除がないので基礎控除の48万円だけとなり、売上-経費=事業所得が48万円を超えると所得税が課税される。青色申告控除があればパート/アルバイトと同様な控除が得られるが、そこそこハードルは高い。

多様な働き方が増えていることを考慮し、基礎控除、給与所得控除、青色申告控除、それぞれの額のバランスがとれた壁の引き上げを期待している。

2024年(令和6年分)年末調整の書き方を図解[目次]

- 今年の3つの変更点とは? そもそも年末調整とは?(別記事)

- 「令和6年分 給与所得者の基礎控除申告書 兼 配偶者控除等申告書 兼 年末調整に係る定額減税のための申告書 兼 所得金額調整控除申告書」の記入手順(別記事)

- 「令和6年分 給与所得者の保険料控除申告書」の記入手順(別記事)

- 「令和7年 給与所得者の扶養控除等(異動)申告書」および「【簡易対応様式】令和7年分 給与所得者の扶養控除等(異動)申告書」の記入手順(この記事)